曾经,他是"折叠屏之父"股票融资操作方法,让世界为之惊叹的科技新星;如今,他成了"负债之王",留下一地鸡毛与债主的眼泪。

从清华状元到斯坦福博士,从估值百亿到破产清算,柔宇科技的沉浮史不仅是一个天才少年的创业悲歌,更是一面照妖镜,折射出当代科技创业圈的浮躁与偏执。

一、"天才少年"到"负债之王":柔宇创始人的高开低走之路

从江西理科状元到斯坦福博士,从硅谷归国创业到身价百亿企业家,刘自鸿的人生履历堪称开挂。

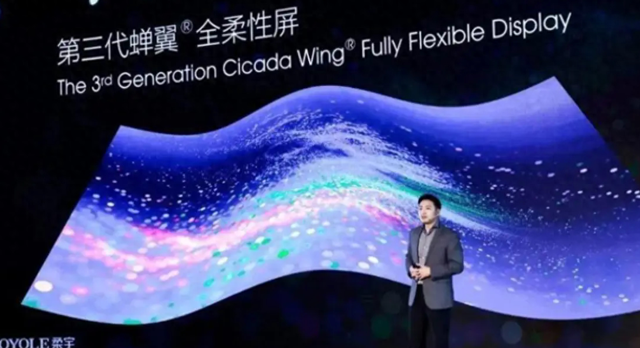

2012年,这位意气风发的天之骄子带着柔性OLED技术回国创业,一手缔造了被誉为"折叠屏之父"的柔宇科技。

当0.01毫米超薄柔性屏幕在全球首发时,这位技术天才仿佛握住了未来显示技术的金钥匙,一时间光环加身,荣誉接踵而至。

然而资本的追捧却成了一把双刃剑。13轮融资、60亿美元估值的神话,让这家公司迅速膨胀。当资本的掌声还在耳边回响,刘自鸿就大手一挥投入百亿建厂。

在他看来,技术就是生产力,有了尖端科技,市场自然会趋之若鹜。但现实却给了这位天才少年当头一棒——实验室里的璀璨明珠,在商业世界里却显得如此脆弱。

更让人始料未及的是,这位技术天才却在公司治理上栽了跟头。72%的投票权造就了一言堂的决策模式,当所有人都在为现金流捏一把汗时,这艘创新巨轮却在固执己见中偏离航向。

二、百亿投资打水漂:解密柔宇资金链断裂之谜

一座耗资百亿的生产线,就像一头吞金巨兽,每天都在疯狂噬咬着柔宇的现金流。

与京东方选择让各地政府分担投资风险的稳健路线不同,柔宇仿佛着了魔,硬是要背负着沉重的债务包袱独自狂奔。

这种孤注一掷的投资策略,就像是在悬崖边起舞,刺激却充满风险。当产线建成,订单却寥寥无几,这座现代化工厂俨然成了一座烧钱的烘炉。

更要命的是,柔宇在B端市场还未站稳脚跟时,就急不可待地杀入手机市场。三年半时间,总营收不到5.2亿,净亏损却高达32亿,这组触目惊心的数字背后,是一个不折不扣的金融陷阱。

银行贷款像是一把悬在头顶的达摩克利斯之剑,当经营数据难看到无法粉饰时,债主们按捺不住了。一场多米诺骨牌效应就此展开,从银行挤兑到供应商催债,柔宇的资金链顷刻间断裂。

三、谁为这场"折叠梦"买单?破产清算背后的连锁反应

"折叠梦"的破灭,让一众投资方痛不欲生。中信资本作为第二大股东,深创投位居第四,招商资管、前海基金紧随其后,这些响当当的国资机构交出了一份血淋淋的亏损答卷。

更令人瞠目的是,中信银行联合四大行斥资5.6亿美元的贷款,如今恐怕只能打水漂。这些国资机构踩雷的后果,不仅仅是账面数字的损失,更是对整个科技投资领域的信心重创。

IDG、松禾资本等市场化创投机构同样未能幸免。当年趋之若鹜的明星项目,如今沦为投资失败的教科书案例。

这些机构不仅赔掉了真金白银,更赔上了投资判断力的口碑。而当破产清算的大锤落下,这些机构能否从变卖资产中收回一星半点,仍是未知数。

这场"折叠梦"的破产清算,给整个科技创投圈敲响了警钟。当创始人还在美国潇洒度日时,上百亿的投资打了水漂,数千名员工的工资无着落,大批供应商血本无归。

这个案例揭示了一个残酷的现实:科技创新不能只靠PPT和概念,投资人也不能被所谓的"天才光环"蒙蔽双眼。

在科技创新和商业落地之间,在投资激情和理性判断之间,需要找到一个微妙的平衡点。否则下一个柔宇,随时可能上演。

结论

折叠屏技术的探索仍在继续,但柔宇的覆灭却给整个行业上了生动的一课。技术创新固然重要,但经营管理、资金规划同样不可或缺;资本市场的追捧可以成就一个企业,也能将其推向深渊。

当我们为下一个科技创新热血沸腾时,柔宇的前车之鉴值得每个创业者和投资人深思。毕竟,商业世界从不会被清华学历和斯坦福光环所打动,实干和理性才是企业基业长青的根本。

埃夫特2024年三季报显示,公司主营收入10.18亿元,同比下降28.61%;归母净利润-1.05亿元,同比下降93.91%;扣非净利润-1.45亿元股票融资操作方法,同比下降40.11%;其中2024年第三季度,公司单季度主营收入3.38亿元,同比下降36.49%;单季度归母净利润-2258.48万元,同比下降670.5%;单季度扣非净利润-4211.51万元,同比下降357.36%;负债率48.37%,投资收益-1704.5万元,财务费用2236.21万元,毛利率17.11%。

文章为作者独立观点,不代表在线股票配资服务_股票配资助手网_炒股配资在线股票观点